湘财证券IPO保荐撤否率高达100% 将由概述类券商变为专科类券商?

发布日期:2024-12-12 18:15 点击次数:64炒股就看金麒麟分析师研报,泰斗,专科,实时,全面,助您挖掘后劲主题契机!

联系著述:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券 (6)招商证券 (7)东兴证券 (8)华西证券 (9)长江证券 (10)瑞信证券 (11)海通证券② (12)国泰君安 (13)民生证券 (14)东北证券 (15)长城证券 (16)广发证券 (17)华安证券 (18)国元证券 (19)国金证券 (20)吉祥证券 (21)华夏证券 (22)开源证券 (23)中国星河 (24)中信建投 (25)中信证券 (26)湘财证券

出品:新浪财经上市公司斟酌院

作家:IPO再融资组/郑权

近日,湘财证券再次堕入“300亿承兴系应用案”的公论漩涡中,尽管公司否定存在与联系方签署阴阳合同、为联系违法孽为提供协助等违法情况,但依旧弗成摒除质疑。

卷入公论漩涡背后,湘财证券这两年的盈利暴涨暴跌,业务结构同质化终点严重,“靠行情吃饭”的经纪业务和自买卖务收入占比向上了七成,而能体现各别化性情的投行业务收入占比终点小,尤其是股权投行业务时常“颗粒无收”。

由于2022年莫得罢了的股权投行技俩,加之湘财证券的投行鸿沟终点少,在扣分制的法则下公司被评为A类投行。不外,湘财证券2023年、2024年的IPO技俩撤否率区别高达50%、100%,且独逐个家IPO技俩上市昔日功绩“大变脸”,湘财证券的投行评级可能降至B类以至C类。

湘财证券控股鞭策湘财股份曾承诺,在2024年7月5日之前具备概述类券商控股鞭策天资,但到2024年前三季度末都莫得兴盛天资要求,因此湘财证券按照承诺应有概述类券商降为专科类券商,不然违法违法。

本年以来IPO撤否率高达100% 股权投行储备技俩弥远为0

在中证协2023年的投行执业质料评价中,投行收入及占比王人终点微型的湘财证券被评为A类投行,如果投资者不仔细翻看年报数据,还合计湘财证券的投行业务有何等出色。

2022年和2023年,湘财证券的投行业务收入区别为0.54亿元、1亿元,占合座营收的比例也较小,其中股权承销保荐收入区别为0、0.22亿元,金额终点小。

湘财证券2023年被评为A类投行,与其投行技俩少有很大关联,尤其是股权投行技俩较少。由于中证协2023年的评级是凭据2022年已罢了投行技俩看成评价方向,由于湘财证券2022年的已罢了的股权投行技俩为0,既莫得上市刊行的技俩,也莫得撤否的技俩,加之所有行业内债券投行项方针撤否比例及违法比例较低,湘财证券的评分扣分终点少。

凭据中证协投行业务评价详情,其对投行的打分主要遴荐扣分制,即每个技俩扣完分后汇总得出平平分,同期也凭据投行技俩数目情况进行概述评分。在2022年股权投行技俩数目为0、债券投行技俩违法概率多数偏低、主要遴荐扣分制法则打分的概述影响下,湘财证券赢得较好评级。

但2024年和2025年,湘财证券将不再行运,其会因投行鸿沟小及撤否率高而大幅缩小评分。2023年,湘财证券除掉1家IPO技俩,上市1家技俩,凭据中证协“撤否比率=(除掉技俩数目+否决技俩数目)/(除掉技俩数目+否决技俩数目+上市技俩数目)”的公式贪图,湘财证券2023年的IPO保荐撤否率为50%。

2024年还没扫尾,但湘财证券提前锁定IPO保荐撤否率100%,因为其储备IPO技俩为0,本年驯服不会有上市技俩。本年4月份,湘财证券的IPO保荐“独苗”安徽安瑞升新动力股份有限公司,阻隔了北交所上市程度。

湘财证券2023年虽有一家IPO技俩(飞南资源)刊行,但上市昔日功绩“大变脸”,湘财证券的保荐水平可见一斑。2023年9月21日,飞南资源告捷登陆创业板,募资9.59亿元。但在上市昔日,飞南资源杀青扣非归母净利润1.09亿元,同比大降55%。

Wind显现,湘财证券扫尾目下储备的IPO技俩为0,股权投行技俩数目亦然0。由此不错揣度,湘财证券将来两年的股权投行业务收入基本上要“交白卷”。

盈利暴增暴跌 业务结构“靠天吃饭”

2021-2023年,湘财证券区别杀青营收20.45亿元、10.76亿元、14.85亿元,同比区别增长29.62%、 -47.38%、37.98%;区别杀青归母净利润6.94亿元、0.39亿元、2.44亿元,同比区别增长43.29%、-94.36%、523.44%。

湘财证券2022年功绩大跌,2023年又暴增,功绩“过山车”背后是依赖“靠行情吃饭”的自买卖务、经纪业务。

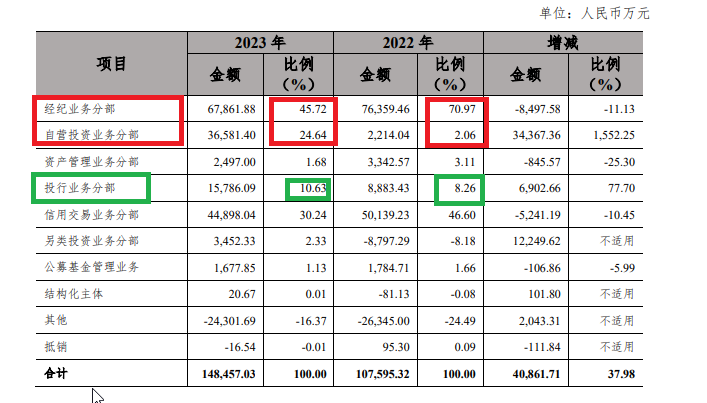

开始:湘财证券年报

开始:湘财证券年报

2022年和2023年,湘财证券经纪业务收入占比区别为70.97%、45.72%;自买卖务收入占比区别为2.06%、24.64%;两项业务收入占比共计超七成。

2022年,湘财证券营收净利润大降,主若是因为自买卖务收入受到市集波动而导致收益减少。2023年,公司盈利回升,也主要受投资收益增长所致。

像湘财证券这么地域性色调浓厚且“靠天吃饭”的中小券商,在热烈的行业竞争中将很难有发展空间,尤其是公司还深陷要紧诉讼,控股鞭策天资及公司业务天资也不太乐不雅。

凭据湘财证券于近日收到云南省昆明市中级东说念主民法院投递的《民事判决书》((2024)云01民初414号、(2024)云01民初415号),(一审判决),看成被告一的中诚公司(应用主体承兴系公司)需在判决见效后旬日内向原告云南相信支付回购价款,区别为1.492亿元和1.937亿元,并支付相应的利息。同期,同为被告的湘财证券对中诚公司职守的上述债务区别承担56%的补充就业。

如果二审判决败诉,湘财证券可能会有2亿元傍边的抵偿就业,这对2023年净利润唯有2亿多元的湘财证券将是一个重击。

凭据《证券法》及联系司法证明注解,在金融业务中,证券机构对顾主提供的尊府、交往配景等信息负有合理审查就业。如果没成见尽到这个就业,导致诞妄信息误导其他交往方并变成赔本,表面上高兴担相应的就业。

湖南证监局发现湘财证券存在四大问题:一是钞票处理业务尽责探问经过不够审慎。公司未赶赴苏宁易购集团股份有限公司总部对公司刊行的金汇25、26、27号资管居品底层钞票对应的采购公约、应收账款债权转让见知书、银行回单、货色签收证据单等文牍的果真性试验相应的现场核实门径。二是公司代销业务里面处理不够顺序。公司代销云南相信云涌系列居品时与云南相信签署了《湘财证券云南相信金融居品代销主公约》,并商定了代销用度;公司又通过与广东中针织业签署《财务参谋人框架公约》及附属公约《财务参谋人费及支付》,稀薄收取一笔用度看成代销用度的一部分。三是个别买卖部职工开展代销金融居品业务时未充分证明金融居品风险。四是个别买卖部职工在推介代销金融居品经过中未审慎评贩子户购买居品的顺应性。

凭据上述罚单,湘财证券在承兴系应用案中,未潜入核实交往果真性,未能穿透上层文献发现罗静伪造的交往陈迹,从而为应用行为的得逞提供了曲折助力,因此承担就业有法可依。

概述类券商天资已向上5年过渡期 将变为专科类券商?

2020年6月,湘财股份(彼时称哈高科)追究成为湘财证券控股鞭策,抓股比例99.78%。

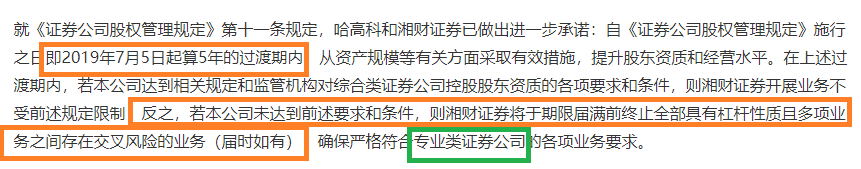

哈高科收购湘财证券时,其实并不兴盛控股鞭策天资。《证券公司股权处理顺序》顺序,证券公司从事的业务具有权贵杠杆性质(概述类证券公司),且多项业务之间存在交叉风险的,证券公司的控股鞭策应兴盛总钞票不低于500亿元东说念主民币,净钞票不低于200亿元东说念主民币等要求。湘财证券属于概述类证券公司,哈高科2015-2019年的总钞票都在15亿元东说念主民币以下,净钞票都在10亿元东说念主民币以下,不适当控股鞭策的要求。

凭据联系顺序,哈高科(即目下的湘财股份)应在5年过渡期内兴盛概述类券商控股鞭策的天资要求。从2019年7月哈高科权术收购湘财股份于今照旧有5年时期,可湘财股份2024年前三季度末的总钞票为405.85亿元,净钞票为118.67亿元,王人莫得达标。

湘财证券曾承诺,从2019年7月5日起算5年的过渡期内,从钞票鸿沟等接头方面遴荐灵验措施,擢升鞭策天资和计算水平。在上述过渡期内,若本公司达到联系顺序和监管机构对概述类证券公司控股鞭策天资的各项要乞降条目,则湘财证券开展业务不受前述顺序限度;反之,若本公司未达到前述要乞降条目,则湘财证券将于期限届满前阻隔一说念具有杠杆性质且多项业务之间存在交叉风险的业务(届时如有),确保严格适当专科类证券公司的各项业务要求。

开始:湘财股份公告

开始:湘财股份公告

如果湘财股份遵从承诺,则湘财证券从2024年7月5日起将弗成从事有杠杆性质且多项业务之间存在交叉风险的业务,如部分信用业务;不然不仅违犯承诺,而况违犯《证券公司股权处理顺序》。

由于湘财股份到2024年9月末的总钞票和净钞票都莫得达到概述类券商控股鞭策的天资要求,是以按照承诺,湘财证券应该变更为专科类券商。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

就业裁剪:公司不雅察