外洋头部基金二季度中资股持股比例降至6年最低 港股占比却飞腾

发布日期:2024-09-13 11:30 点击次数:55财联社9月6日讯(裁剪 胡家荣)伴跟着外洋头部基金13F的二季度敷陈接踵暴露,华泰证券指出,二季度外洋头部资管机构减仓中资股,超(低)配比例回落至2018年以来20%的历史低位。

据公开信息,13F季度敷陈是由好意思国证券来往委员会(SEC)规矩的。该规矩条款那些措置着稀奇1亿好意思元股票金钱的机构投资者,在每个季度扬弃后的45天内,必须向SEC敷陈其持有的好意思国股票金钱情况,以及资金的流向。这些敷陈为公众提供了对大型机构投资者持股情况的透明度。

二季度中资股比例降至2018年以来最低水准

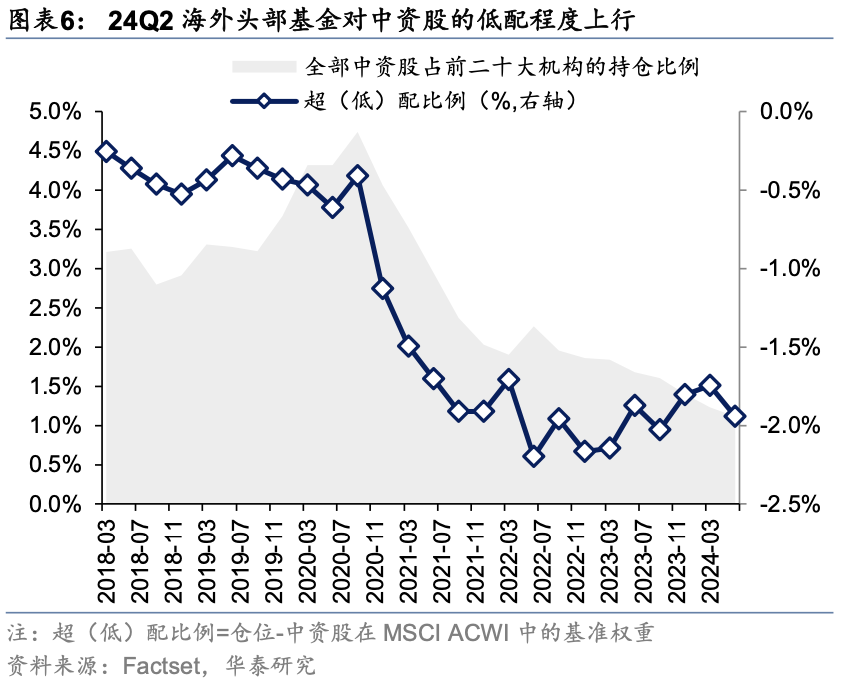

以外洋前二十大主动型措置机构为不雅测样本,其中外洋头部基金关于中资股的持仓比例从2023第一季度即开动下滑,2024第二季度降至1.27%,为2018年以来最低水准;超(低)配比例在本年二季度降至-1.95%,回落至2018年以来20%的历史低位。

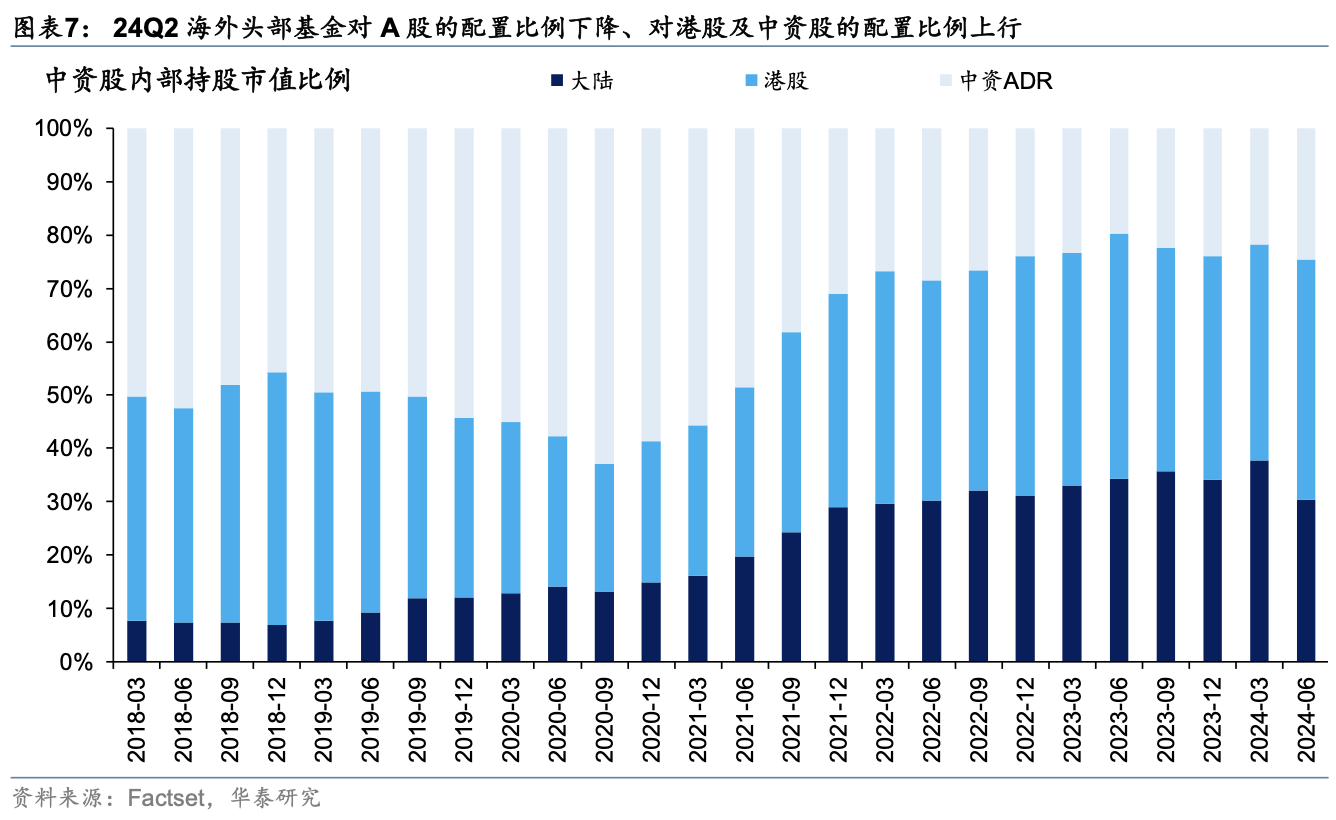

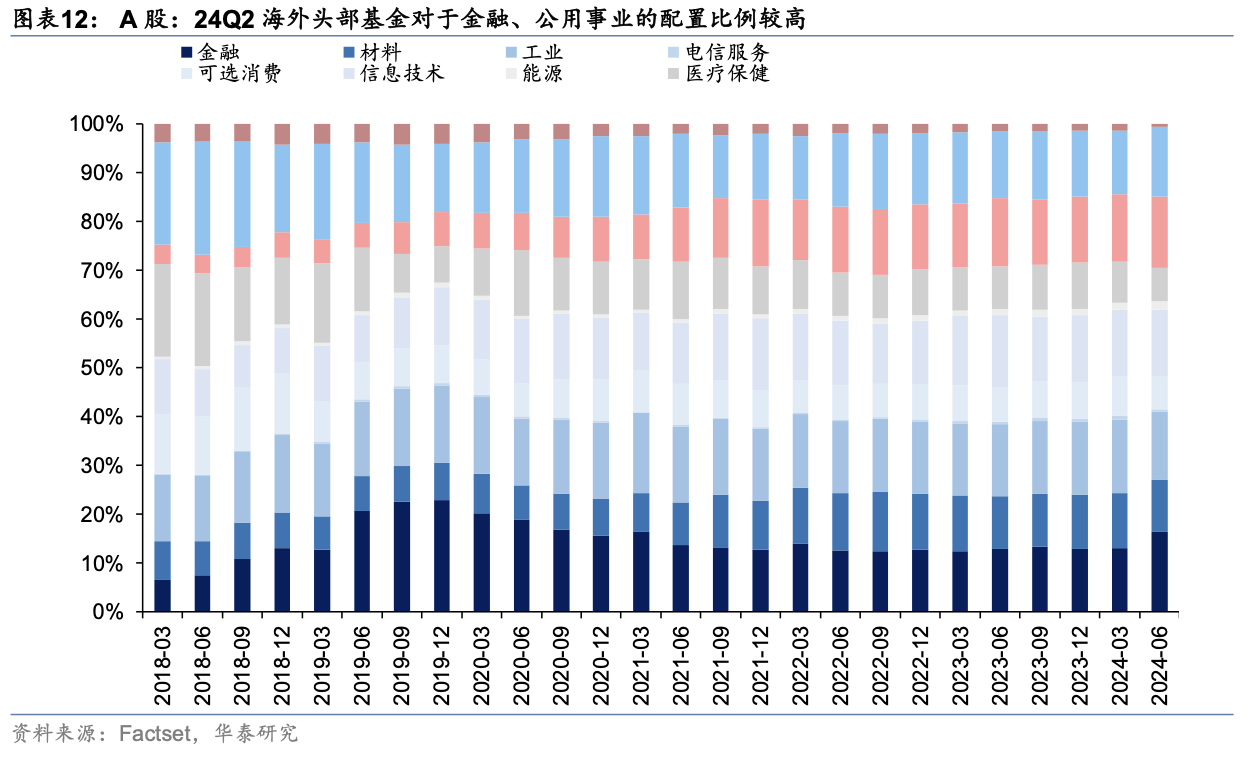

中资股里面,二季度外洋头部基金关于A股的设立比例下跌、关于港股及ADR的设立比例有所上行。其中港股仓位升至近一年来最高值(45%),或主因本年四月底以来,空头资金回补+环球资金再均衡股东下的港股阶段性反攻行情。

里面分结构来看,二季度外洋头部基金关于A股的设立比例下跌、关于港股及ADR的设立比例有所上行。二季度外洋头部基金关于A股、港股及中资ADR的持股限度分手为268、397、217亿好意思元,设立比例分手为30.4%、45.1%、24.6%。环比2024年第一季度,头部基金对A股的持股比例昭着下滑(357亿好意思元→268亿好意思元、37.7%→30.4%)、港股(40.5%→45.1%)及中资ADR(21.8%→24.6%)的设立比例则有所上行。

其中港股的设立比例飞腾至近一年来最高值,或主因本年四月底以来,跟着地缘政事地方的缓解、联储降息预期基本相通到位、国内地产、内需、香港流动性等战略利好胁制,在空头资金回补+环球资金再均衡的股东下,港股、ADR开启一轮阶段性的反攻行情。

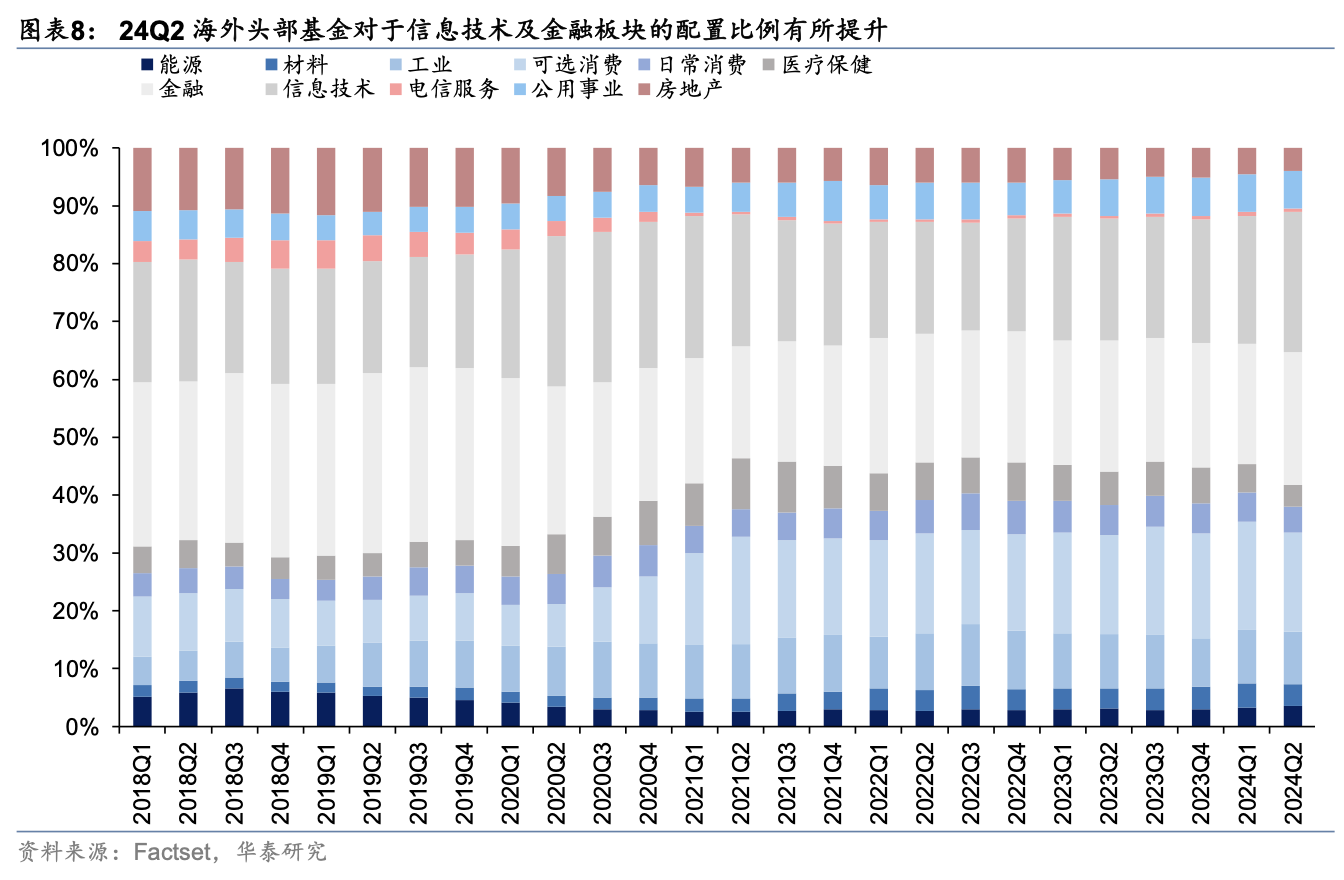

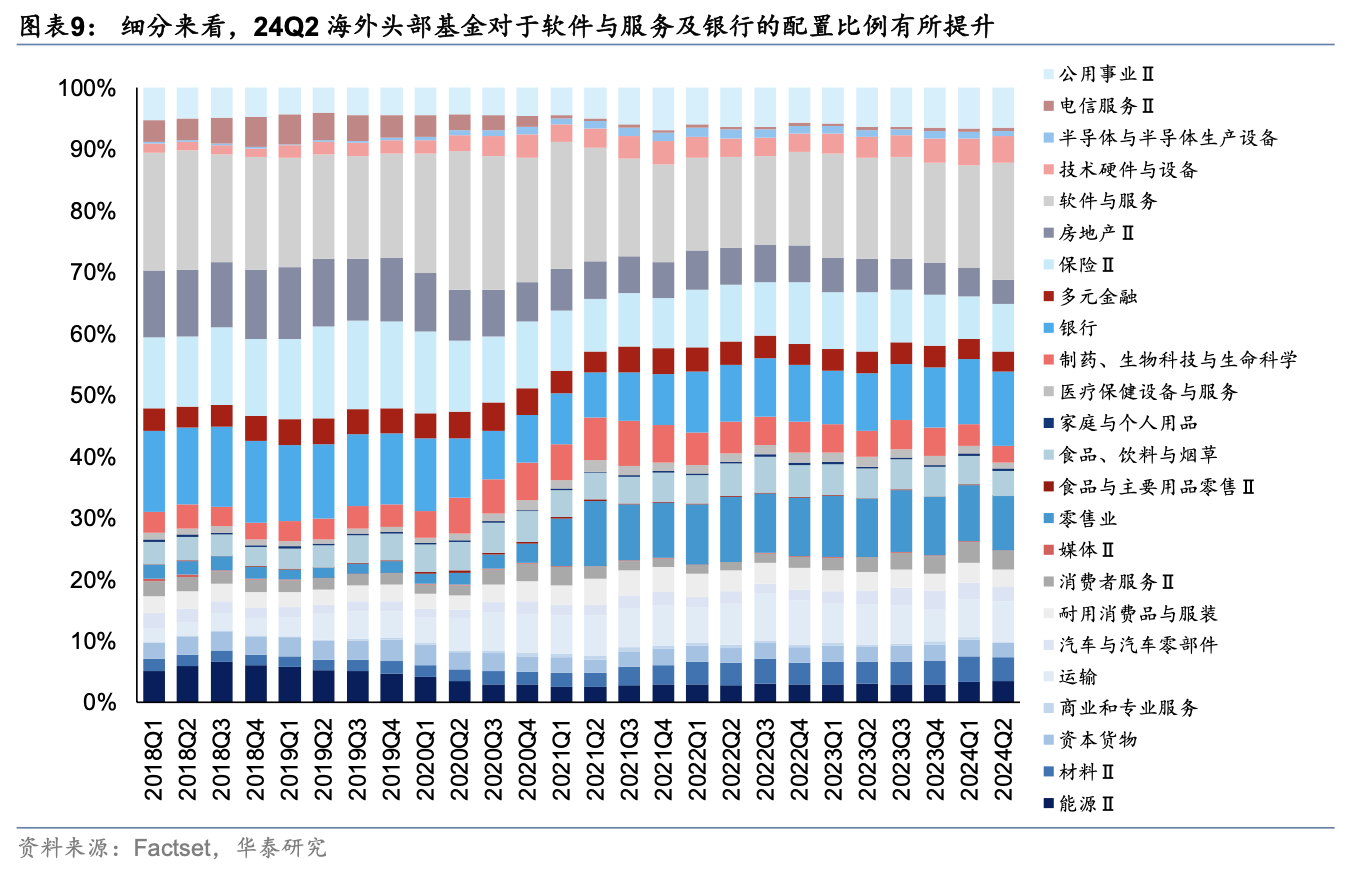

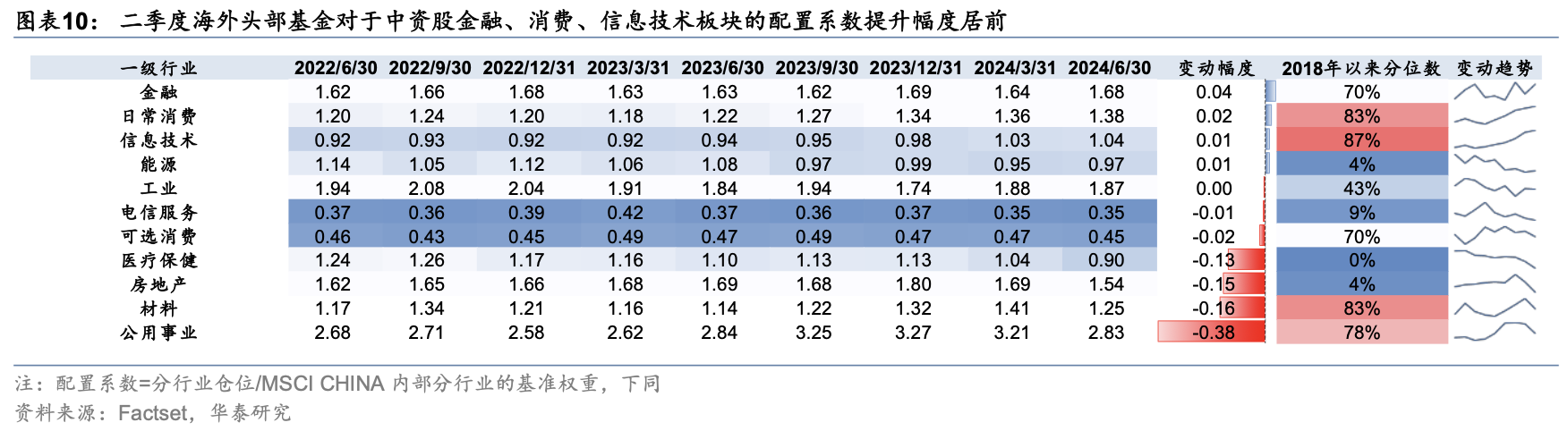

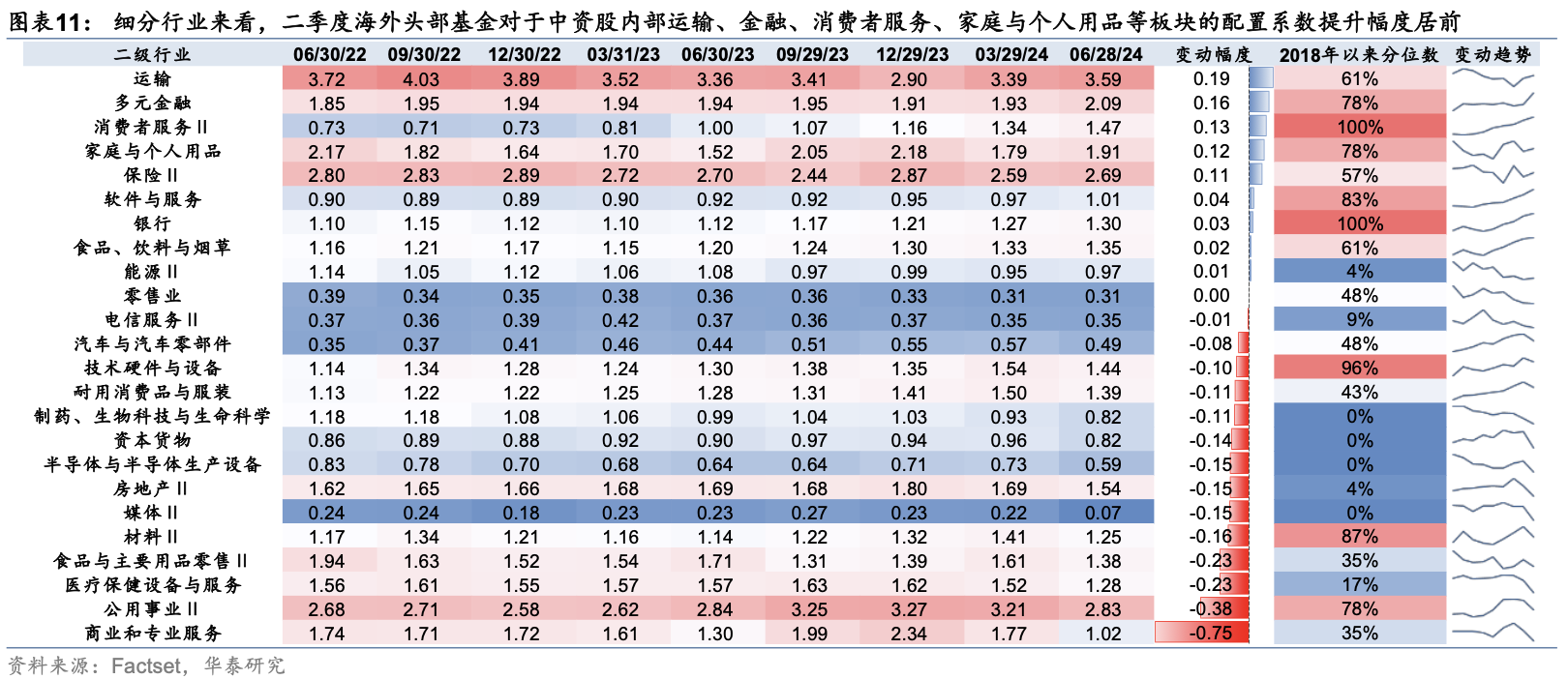

加仓走运、金融、消耗者作事等,减仓生意和专科作事等

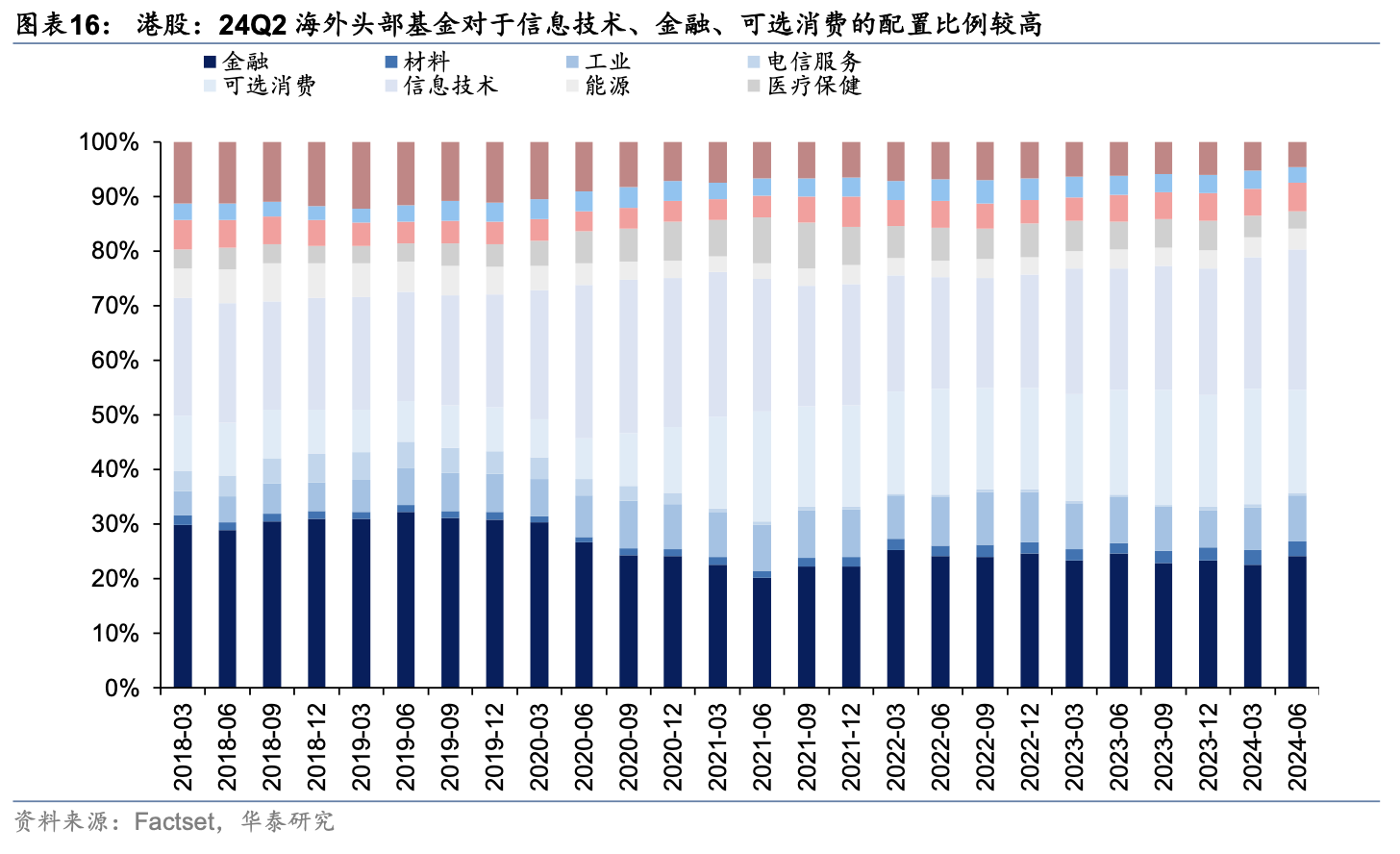

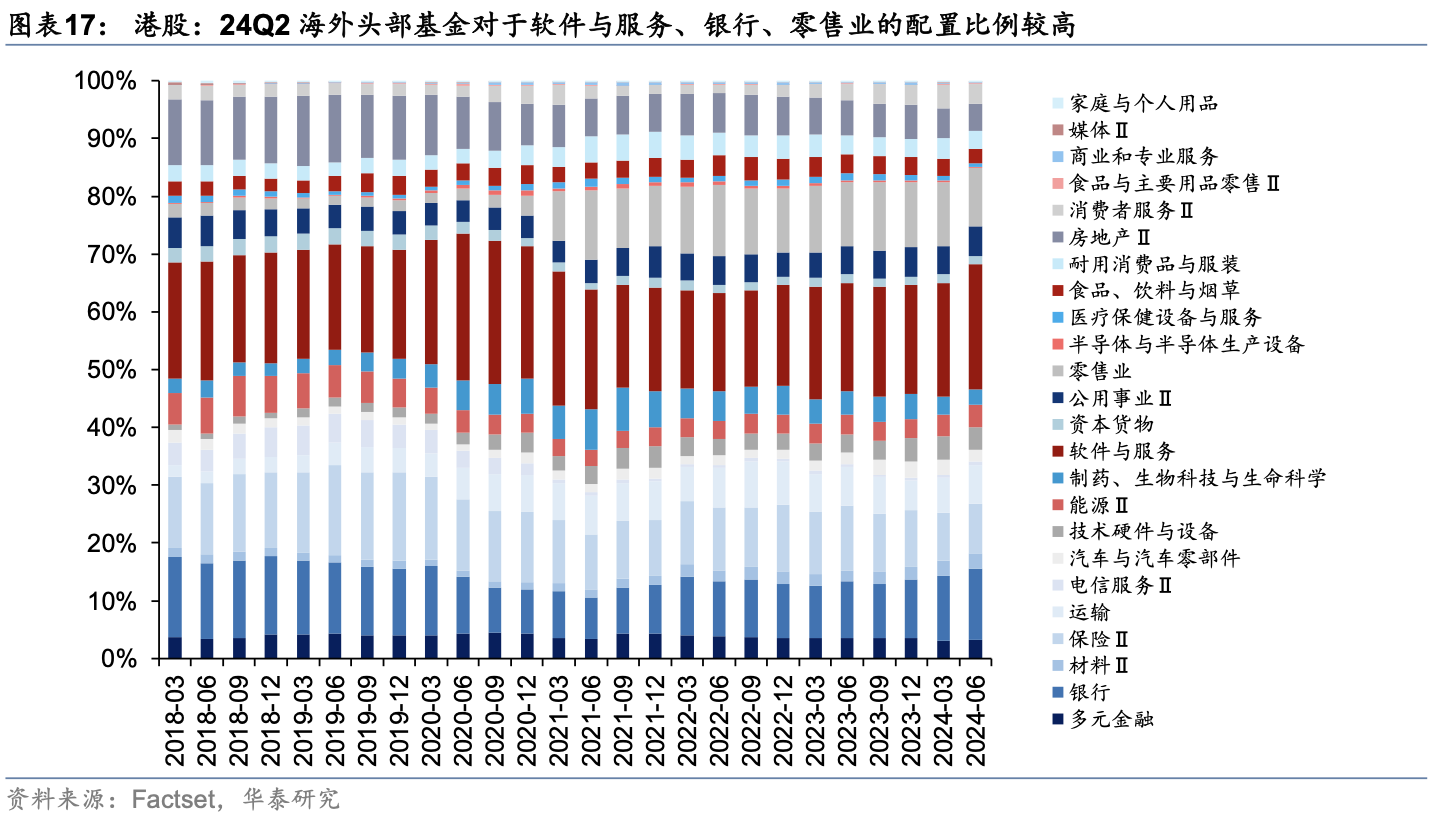

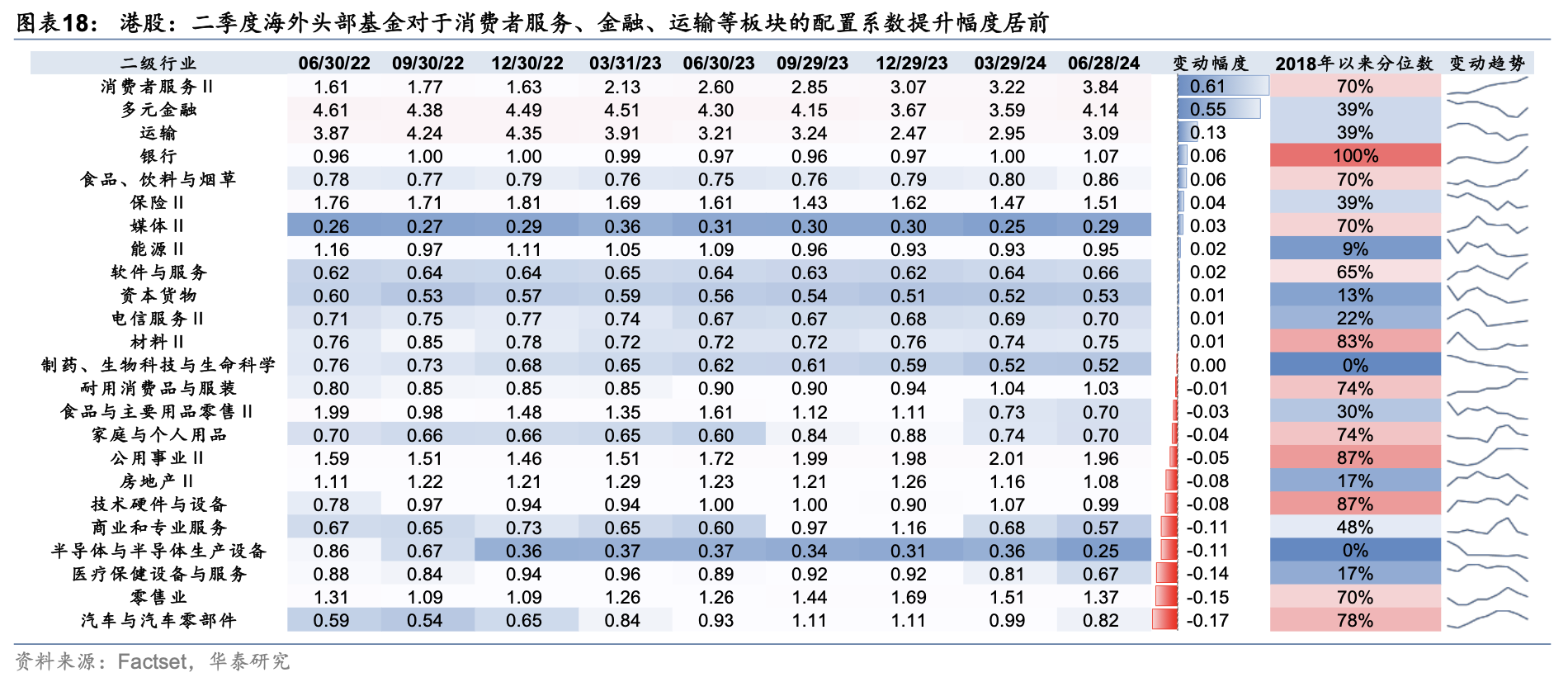

分结构来看,二季度外洋头部基金加仓输送、金融、消耗者作事板块,减仓生意和专科作事、公用奇迹等。横向视角启程,自2018年以来,外洋头部基金在中资股里面中更偏向信息时间、大金融及可选消耗板块,且2020年以来关于可选消耗的偏好过程晋升昭着。

纵向视角来看,2024第二季度头部基金昭着加仓哑铃两头——高股息,输送、保障、银行等板块的设立通盘晋升幅度居前;偏成长,消耗者作事、家庭与个东说念主用品等板块的设立通盘晋升幅度居前。

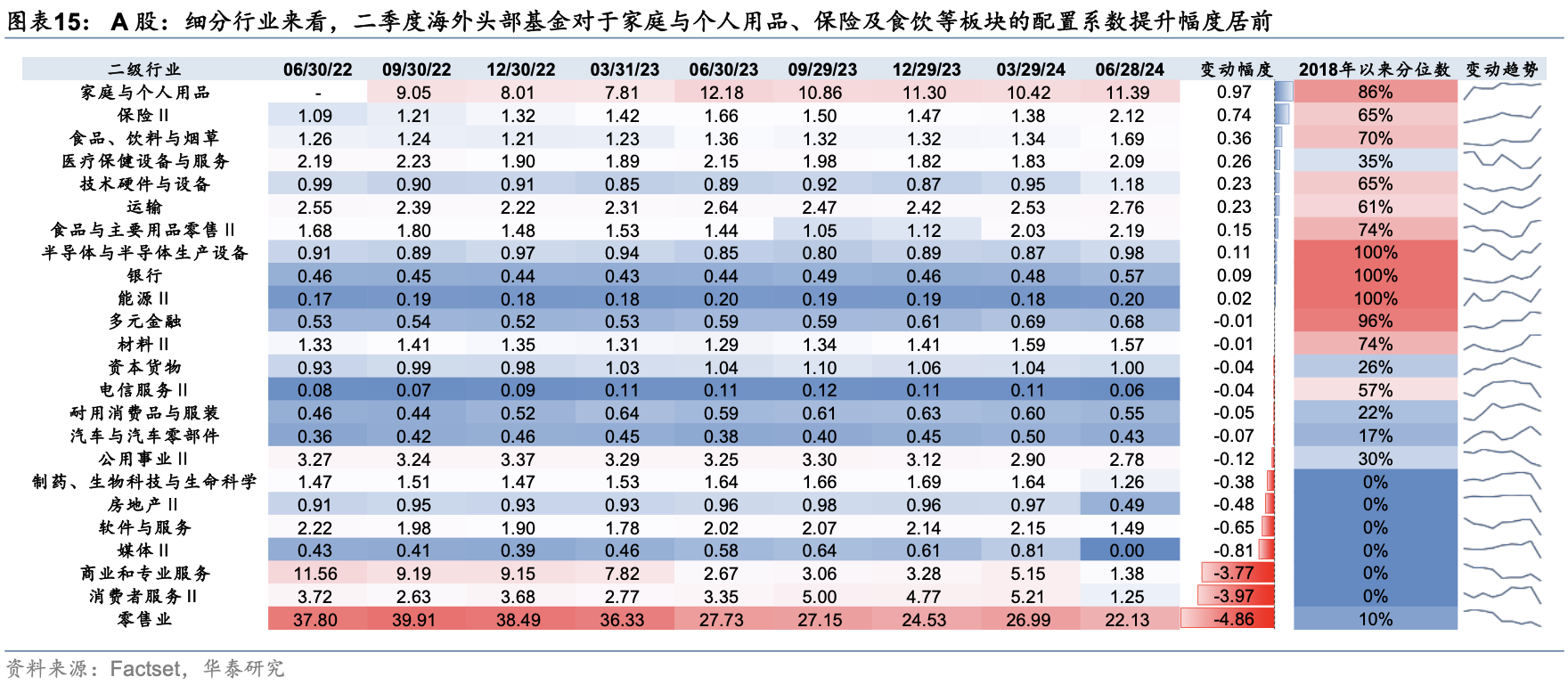

A股、港股大齐加仓金融和消耗板块,里面或略有分化

具体到A股及港股里面看,外洋头部基金在A股及港股中均加仓消耗、金融板块,里面细分赛说念或略有分化。A股方面,家庭与个东说念主用品、保障、食饮、医疗等板块的设立通盘晋升幅度居前,零卖、消耗者作事、生意和专科作事等板块的设立通盘下跌居前。

港股方面,二季度消耗者作事、多元金融、输送、银行、餐饮等板块的设立通盘晋升幅度居前,汽车与汽车零部件、医疗、半导体等板块的设立通盘下跌居前。

下千里至个股:偏好高ROE、高股息率或环球稀缺性

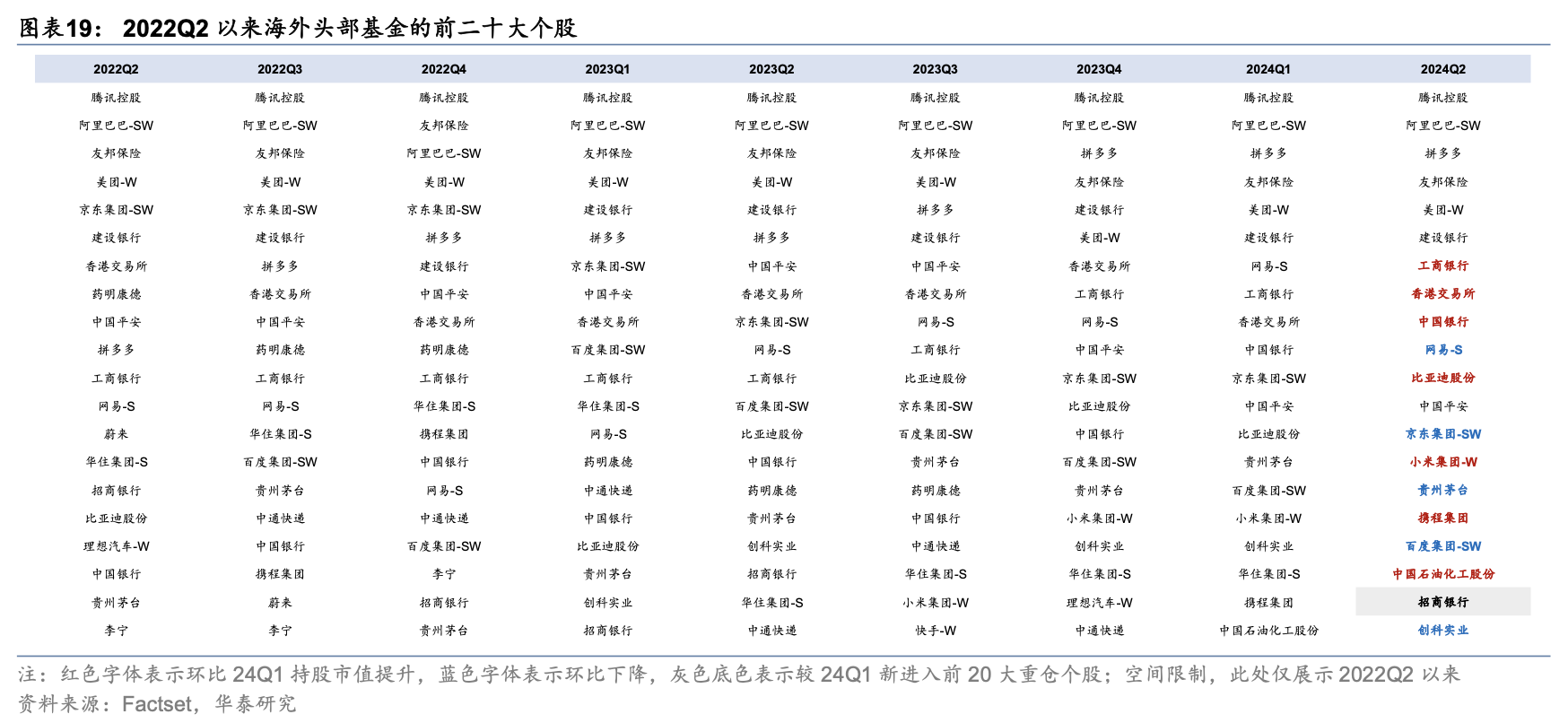

具体到个股来看,以推敲外洋头部基金的持仓偏好。统计2018年第一季度以来外洋头部基金持仓限度排行在前二十的中资股,华泰证券发现如下特征:

从2018年第一季度以来的重仓股名单,外洋头部基金偏好的个股大齐荟萃在可选消耗、信息时间与大金融板块。

腾讯、阿里、拼多多、好意思团是外洋头部基金最为喜欢的的四大个股,是高稀缺性的环球新经济龙头个股。蛊卦银行、中国银行、工商银行、招商银行等银行个股是外洋头部基金经久持有的重仓股票,且在市集震憾的环境下仓位排行进一步晋升,高股息、低波动特质或使其成为震憾市中的隐迹所。

设立痕迹:AH溢价管束、A50、景气络续性、降息强受益的医药和互联网

近期外洋来往重点从败落来往重回降绝来往,好意思国二季度经济数据超预期&劳能源市集细致巩固,外洋流动性宽松周期有望开启,外资或回流新兴市集。

面前外洋降息、大选来往和国内中报、战略来往交汇下,市集或仍有较高不细目性,淡薄把抓四条高胜率痕迹:AH溢价管束——增配港股;红利“平替”——ROE和派息露出、估值偏低的A50;景气有络续性+中报功绩改善的杂乱——消耗电子、船舶等;降息预期升温——降息强受益的医药、港股互联网。

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

累赘裁剪:张倩

- 上一篇:论海通的倒掉

- 下一篇:法国兴业银行:日本国债空头头寸或有依据